個人住民税の寄附金控除制度

寄附金税額控除とは

都道府県・市区町村、三重県共同募金会、日本赤十字社三重県支部に対する寄附金又は地方団体(県やお住まいの市町)の条例で指定した寄附金を支出した場合は、一定の方法により計算された金額が個人住民税から控除される制度です。

※上記のうち、都道府県・市区町村に対する寄附金を「ふるさと納税」といいます。→ 三重県ふるさと応援寄附金(ふるさと納税)サイトへ

平成23年度税制改正では

1 個人住民税の寄附金税額控除の適用下限額が5,000円から2,000円に引き下げられました。

2 認定NPO法人以外のNPO法人への寄附金であっても地方団体が条例において個別に指定することにより、個人住民税の寄附金税額控除の対象とすることができるようになりました。

・ 控除対象寄附金の拡充について

・ 寄附金控除額について

・ 三重県が条例により指定した寄附金について

・ 県内市町が条例により指定した寄附金について

・ 個人住民税の寄附金控除を受けるための手続きについて

・ FAQ(よくある質問)

・ 寄附金を受領する法人(団体)が行う事務について

控除対象寄附金の拡充

控除対象寄附金

・地方自治体に対する寄附金(ふるさと納税)

・日本赤十字社(三重県支部)に対する寄附金

・三重県共同募金会に対する寄附金

に加え、所得税で寄附金控除の対象となる寄附金(国・政党等のものは除く)の中から、

県・市町が条例で指定することにより、個人住民税の寄附金控除が受けられるようになりました。

(平成22年度以後の個人住民税について適用されています。)

|

条例で指定することができる所得税の寄附金控除の対象となっている寄附金 |

|||

|---|---|---|---|

| 1 指定寄附金(所得税法第78条第2項第2号に基づき財務大臣が指定した寄附金) ※ 国立大学法人、公立大学法人に対する寄附金等 |

|||

| 2 次の法人に対する寄附金のうち、当該法人の主たる目的である業務に関連する寄附金 | |||

| ① | 独立行政法人に対する寄附金 | ||

| ② | 地方独立行政法人に対する寄附金 | ||

| ③ | 特殊法人等のうち所得税法に規定する特定公益増進法人に該当する法人に対する寄附金 | ||

| ④ | 公益社団・財団法人に対する寄附金(所得税法に規定する特定公益増進法人で新たな公益法人制度に移行する前の法人も含む。) | ||

| ⑤ | 学校法人に対する寄附金 | ||

| ⑥ | 社会福祉法人に対する寄附金 | ||

| ⑦ | 更生保護法人に対する寄附金 | ||

| 3 認定特定公益信託の信託財産とするために支出した金銭 | |||

| 4 認定NPO法人に対する寄附金(当該法人が行う特定非営利活動に係る事業に関連するものに限る。 ただし、その寄附をした者に特別の利益が及ぶと認められるものを除く。) |

|||

※ 学校の入学に関してされるものは対象になりません。

・認定NPO法人以外のNPO法人への寄附金であっても県・市町が条例において個別に指定することにより、個人住民税の寄附金税額控除の対象とすることができるようになりました。

(平成24年度以後の個人住民税について適用されます。(平成23年中の寄附金から対象となります。))

<参考>

個人住民税の寄附金税額控除の概要<総務省作成>(76.5 KB)

控除対象寄附金<総務省作成>(82.0 KB)

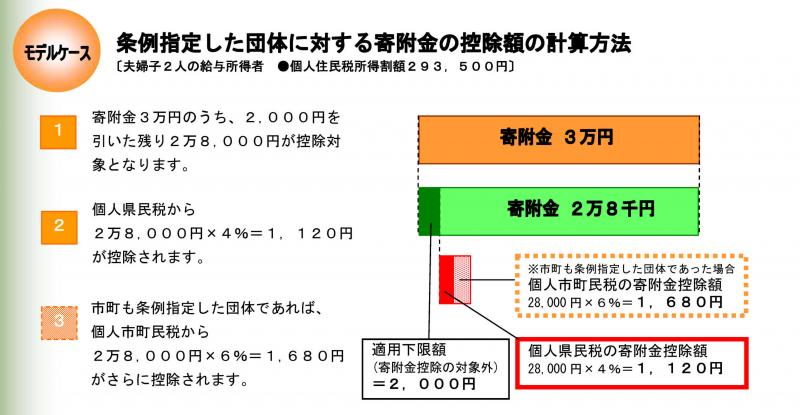

寄附金控除額

寄附金額から2,000円を差し引いた額の4%が個人県民税から控除されます。

※同じ寄附金が市町でも指定されている場合は、市町民税分の6%と合わせて10%が控除されます。

※ただし、控除対象となる寄附金額の合計には上限(総所得金額等の30%)があります。

三重県が条例により指定した寄附金

三重県では、平成20年12月に県税条例を改正し、地域の住民福祉の増進に寄与するものとして、次のものを包括的に指定しました。

1 三重県内に主たる事務所を有する法人に対する寄附金

2 三重県外に主たる事務所を有する法人で、県内に学校を設置するものに対する寄附金

3 三重県外に主たる事務所を有する法人で、県内で社会福祉事業を行うものに対する寄附金

4 三重県知事又は三重県教育委員会が認定した特定公益信託の信託財産とするために支出した金銭

5 その他、規則で定めるところにより知事が指定したもの

※規則により個別に指定されたものはこちら。

なお、平成21年1月1日以降の寄附金から対象となっています。

(平成22年度分の個人県民税から控除が適用されています。)

また、平成23年6月に県税条例を改正し、認定NPO法人以外のNPO法人への寄附金であっても、三重県が住民福祉の増進に寄与する寄附金として別に条例で定めるものを寄附金控除の対象としました。

<参考>

制度パンフレット<三重県版>(531KB)

個人県民税控除対象寄附金関係団体一覧表(596KB)

※上記「三重県が条例により指定した寄附金」1~5に該当するにもかかわらず、一覧表に

ない場合は、税収確保課課税支援班(059-224-2128)までお問い合わせください。

県内市町が条例により指定した寄附金

個人市町民税の控除対象寄附金については、各市町の条例により指定されます。

詳しくは住所地の市町へお問い合わせください。

個人住民税の寄附金控除を受けるための手続き

個人住民税の寄附金控除を受けるためには、毎年1月1日~12月31日までに行った寄附について、翌年3月15日までに最寄りの税務署に所得税の確定申告を行っていただく必要があります。その際、寄附先などからもらった領収書等を申告書に添付することが必要ですので、注意してください。

※ 個人住民税の寄附金控除だけを受けようとする場合には、

所得税の確定申告の代わりに、住所地の市町に簡易な申告書による申告を行っても構いません。

この場合、所得税の控除は受けられませんので、ご注意ください。

![]()

<参考>

簡易申告書様式・記載例(172KB)

簡易申告書様式・記載例(71KB)

FAQ(よくある質問)

|

Q1私は、平成 |

|---|

| A1平成 したがって、N年1月1日~ |

|

Q2私は、平成 |

|---|

| A2この場合、個人県民税の軽減は受けることは出来ません。寄附金を支払った年の翌年1月1日現在の住所地の都道府県が、寄附先の団体に対する寄附金を条例指定していることが必要となります。 |

| Q3税金の軽減を受けるにはどういった手続きが必要なのですか? |

|---|

| A3所得税と住民税の両方の税金の軽減を受けようとする方は、所得税の確定申告が必要になります。 |

| Q4確定申告しない場合はどうすればいいのですか? |

|---|

|

A4寄附金を支払った年の翌年1月1日現在の住所地の市区町村に対して住民税の申告を行えば住民税の軽減を受けることができます。(給与所得者、年金受給者の場合は、簡易な申告書を提出すればよいこととなっております。)ただし、この場合は所得税の軽減は受けられませんのでご注意下さい。 |

寄附金を受領する法人(団体)が行う事務について

条例により指定された寄附金を受領する法人(団体)においては、寄附金控除の制度が円滑に運営されるよう、次のとおり、事務協力をお願いいたします。

寄附をしようとする個人の方に対する周知

寄附をしようとする個人の方が、自ら支出した寄附金が個人住民税(個人県民税・個人市町民税)の寄附金税額控除の対象となるかを容易に確認できるようにするために、貴法人が条例指定を受けている都道府県及び市区町村の一覧を作成し、寄附をしようとする個人の方に対し交付してください。

寄附金受領後の個人に対する周知

寄附者に対しては、『個人住民税(個人県民税・個人市町民税)の寄附金控除の対象となる寄附金を支出された個人の皆様へ』を手渡していただき、次の①~④の事項について、特に周知してください。

① 所得税の寄附金控除と個人住民税の寄附金税額控除の両方の適用を受けるためには、その年の1月1日~12月31日までに行った寄附について、翌年3月15日までに最寄りの税務署に所得税の確定申告をする必要があること。

② 給与所得者又は年金所得者で所得税の確定申告を行う必要がない方のうち、住民税の寄附金税額控除の適用のみを受けようとする方の寄附金税額控除の申告については、所得税の確定申告の代わりに、寄附金を支払った年の翌年1月1日現在の住所地の市町に対する簡易な申告(様式は別添1)によることができるものであること(この場合、所得税の控除は受けられません)。

③ 申告に当たっては、貴法人が交付した寄附金受領証明書等が必要であること。

④ 寄附金を支払った年の翌年1月1日前に、寄附者が転居した場合は、転居先の県・市町において貴法人に対する寄附金が条例指定されていなければ、個人住民税(個人県民税・個人市町民税)の寄附金税額控除の適用は受けられないこと。

寄附金を受けた場合の受領証明書(領収書)等の発行

寄附金を受けた場合には、所得税法の控除対象となる寄附金を受けた場合に発行する「寄附金受領証明書(領収書)」を寄附者に交付してください。また、法人所在地については、寄附者が確定申告する際に必要ですので、必ず記載していただきますようお願いします。

なお、受領証明書等の交付の際は、寄附金控除申告書様式(別添1)及び記載例(別添2)を交付し、個人住民税(個人県民税・個人市町民税)のみの申告を行う寄附者の負担の軽減にご協力いただきますようお願いします。

※ 貴法人が私立学校法第3条に規定する学校法人、私立学校法第64条第4項の規定により設立された法人又は特定公益増進法人の認定を受けている旧民法法人の場合は、寄附者が確定申告等を行う際に「貴法人が特定公益増進法人である旨の証明書(所轄庁の発行)の写しとして当該法人から交付を受けたもの」を添付する必要がありますので、「寄附金受領証明書(領収書)」と併せて当該証明書を寄附者に交付してください。

法人から個人の寄附者へ配付していただくチラシ『個人住民税(個人県民税・個人市町民税)の寄附金控除の対象となる寄附金を支出された個人の皆様へ』